Le Think Tank Al Mountada publie un document qui constitue une contribution d’Al Mountada aux Troisièmes Assises Nationales sur la Fiscalité qui seront organisées les 3 et 4 mai 2019, sous le thème principal de l’«équité fiscale».

Cette contribution ne prétend répondre à l’ensemble des problématiques posées par les instances en charge de l’organisation des Assises, mais se concentre sur la déclinaison du point de vue fiscal de la vision d’Al Mountada sur le nouveau modèle de développement de notre pays, précise le document.

«Globalement, les enseignements tirés des différents tests économétriques et des comparaisons internationales, suggère que le dosage fiscal entre impôts sur le revenu des facteurs et impôts à la consommation doit se faire en faveur des taxes à la consommation», estime le think tank.

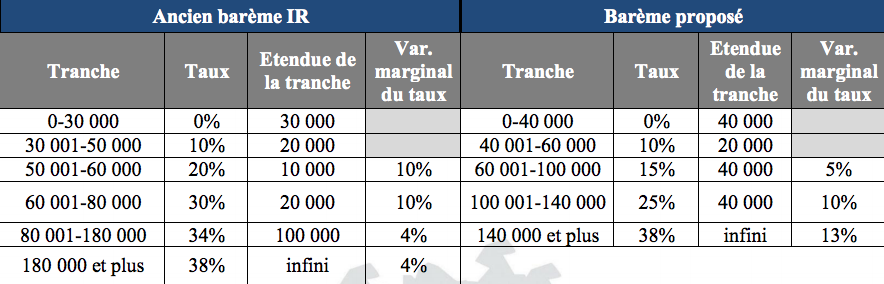

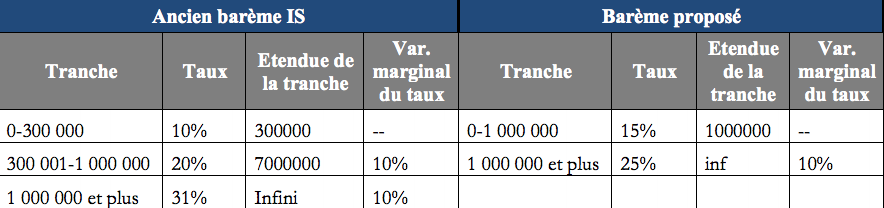

«La politique fiscale pour les 10 ans à venir doit évidemment viser une meilleure justice fiscale par impôt, par contribuable et secteur à travers la suppression totale des exonérations et la révision des taux des impôts en les rendant progressifs et non pas régressifs comme c’est le cas avec l’actuel régime notamment au niveau de l’IR», souligne le document.

Voici l’essentiel des recommandations émises :

Pour la TVA, les études sur la TVA dans les pays en développement sont encore rares, mais il est de plus en plus clair que la TVA n’est pas une taxe particulièrement régressive.

De façon plus générale, peu d’impôts sont bien adaptés à la poursuite d’objectifs d’équité. Les politiques de dépenses sont souvent un bien meilleur moyen d’atteindre ces objectifs, bien que la capacité de ciblage des dépenses soit très limitée. Si les possibilités de poursuivre des objectifs de répartition en agissant sur les dépenses ne doivent pas être considérées comme allant de soi, l’expérience a démontré clairement que la fonction première de la fiscalité doit normalement être de collecter les recettes nécessaires en perturbant le moins possible l’activité économique.

Aujourd’hui, malgré les succès impressionnants de la TVA, son potentiel n’a pas encore été pleinement exploité, ni peut-être pleinement compris dans notre pays.

C’est ainsi que nous recommandons de simplifier la structure des taux de la TVA qui doit comporter deux taux applicables aux différentes opérations avec droit à déduction : Un taux réduit s’appliquant sur les biens de première nécessité de 10%, y compris l’amont du secteur agricole ; in taux normal de 20%.

Consolider les taxes spéciales à la consommation, en particulier les produits de luxe et les produits de large consommation nocifs pour la santé.