Dans un environnement international marqué par la persistance de l’inflation et la normalisation conséquente des taux d’intérêt, l’optimisation du coût de la dette publique suppose un recours quasi-exclusif au marché domestique. C’était donc le choix le plus évident pour le gouvernement marocain durant l’année écoulée afin de couvrir le déficit budgétaire creusé, entre autres, par la charge de compensation. Or, ce recours massif à la dette intérieure, sous forme d’adjudications de bons du Trésor, a poussé vers le haut les taux d’intérêt sur le marché primaire et a tiré vers le bas les prix des titres négociés sur le marché secondaire.

Globalement, les résultats des séances d’adjudications tenues au long de l’année 2022 laissent entrevoir un excès d’offre de titres publics sur le marché primaire. En témoignent les taux de satisfaction relativement élevés par rapport à ceux de l’année 2021. D’ailleurs, la ventilation de ces adjudications par maturités montre clairement que cet excès d’offre concerne essentiellement les maturités courtes. Pendant que la demande exprimée par les investisseurs institutionnels et les banques accuse un net repli au cours de 2022 par rapport à 2021.

Cette pression sur la partie courte de la courbe des taux souverains s’est accrue du fait que les investisseurs institutionnels, à court de visibilité quant aux anticipations d’inflation, affichent une forte aversion au risque et préfèrent placer dans un horizon proche. Dès lors, on ne peut guère leur reprocher de revoir à la hausse les rendements exigés suite à la remontée du taux directeur, opérée à deux reprises par Bank Al-Maghrib. Quand bien même ce resserrement monétaire est implémenté en vue d’ancrer les anticipations d’inflation. À cela s’ajoute l’effet d’arbitrage occasionné par les rendements attrayants du financement innovant implémenté par l’État, en l’occurrence le lease-back des actifs publics à travers les organismes de placement collectif immobilier.

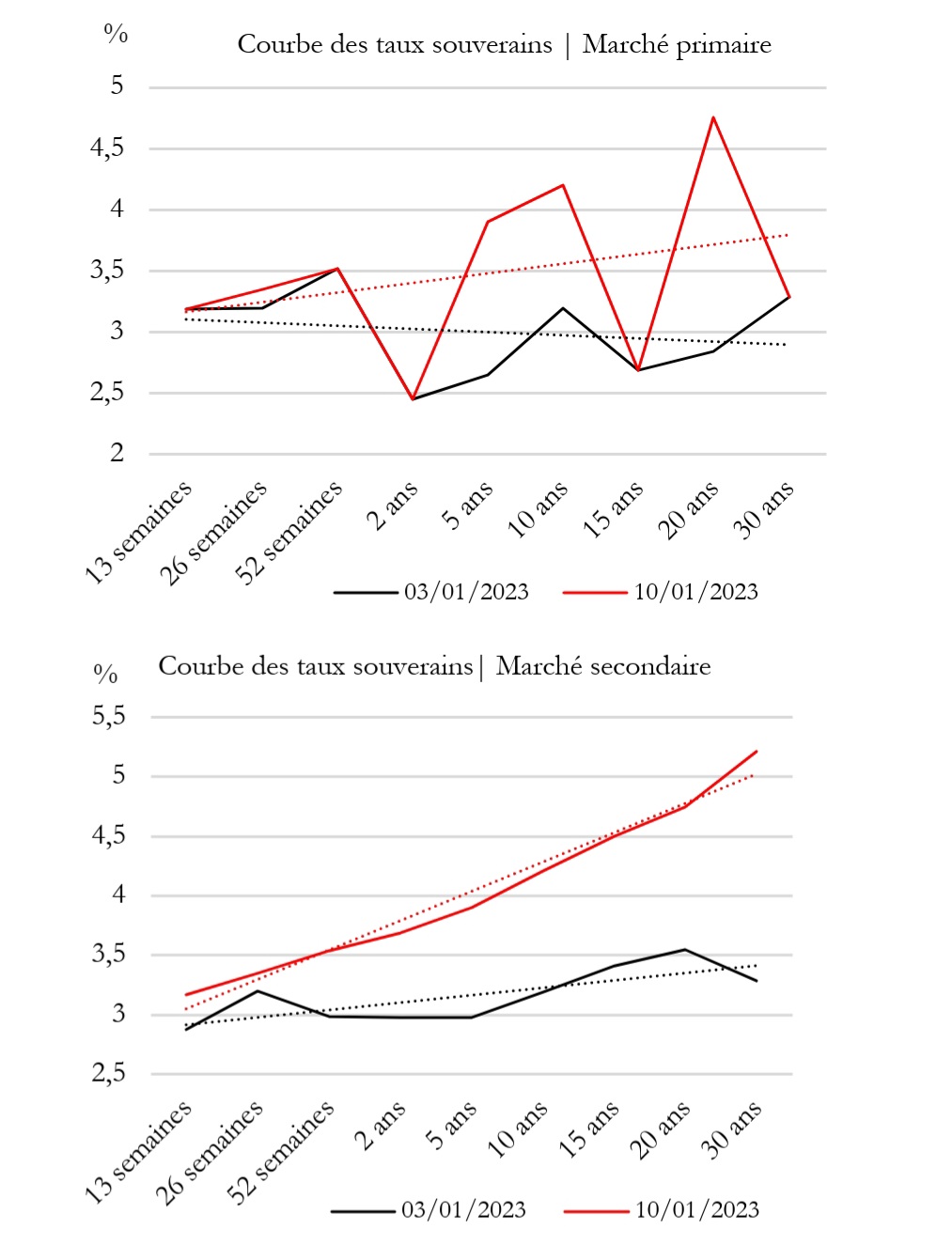

Du côté de la courbe des taux souverains, dont la forme résume à elle seule les conditions du marché, force est de constater que l’année 2022 lui a offert son lot d’épreuves et a fini par l’affranchir des diktats théoriques de la structure par terme. Tant et si bien qu’en date du 3 janvier 2023, la courbe des taux obligataires accueille le nouvel an en profilant un inversement sur le marché primaire et un aplatissement sur le marché secondaire (Figures ci-dessous). Rien que cela aurait suffi pour justifier l’opération commando menée conjointement par Bank Al-Maghrib et le Trésor sur le marché de la dette publique.

Il fallait donc rétablir la pente de la courbe des taux, tant sur le compartiment primaire que secondaire du marché des obligations de l’État. Les taux des maturités courtes devaient être maintenus inchangés ou idéalement baisser. En parallèle, la hausse des taux des maturités longues serait tolérable, voire souhaitable, si elle se conjugue à une offre de titres sur ce segment.

En l’espace de 48 heures, la mission est brillamment accomplie par le binôme Bank Al-Maghrib-Trésor. Nul doute que les deux protagonistes ont fait preuve d’un policy-mix remarquablement synchronisé. Le fait est que, le 9 janvier 2023, la Banque centrale débarque sur le marché secondaire en tant qu’acheteur de titres de maturités courtes (6,5 mois en moyenne). Le lendemain, le 10 janvier 2023, le Trésor procède à une importante levée de fonds qui porte sur toutes les maturités, et en particulier celles du long terme. Pour le dire de façon imagée, la Banque centrale tire la partie courte vers le bas, alors que le Trésor pousse la partie longue vers le haut.

Le résultat fut pour le moins visible sur la courbe des taux souverains. Celle-ci s’est immédiatement pentifiée, aussi bien sur le marché primaire que secondaire. Encore faut-il rappeler que cette action fut la première séquence d’une série d’interventions envisagées par Bank Al-Maghrib.

Le narratif officiel quant à ces interventions inédites s’articule autour du besoin de liquidité et des contraintes qui en découlent en termes de souscription des bons du Trésor, excluant ainsi toute intention d’agir sur les taux d’intérêt. Toutefois, la réaction du marché de la dette publique et le réajustement de la structure par terme des taux souverains laissent entendre un tout autre narratif.

Enfin, l’intention initiale importe peu tant que le résultat est bon. Ce ne serait certainement pas une tragédie si la Banque centrale et le marché obligataire semblent être deux narrateurs qui racontent, chacun à sa manière, une seule et unique histoire.

Par Hachimi Alaoui, professeur d'économie monétaire et directeur d'équipe de recherche