Après la pluie, le beau temps, dit-on. Pour les banques, ce n’est pas encore le beau temps, sauf qu’il est plus clément, notamment en ce qui concerne les créances en souffrance. Elles reviennent, petit à petit, à des niveaux plus acceptables. Le portefeuille global des créances en souffrance détenu par les banques tend, en effet, à diminuer, avec une légère décrue du taux de contentialité.

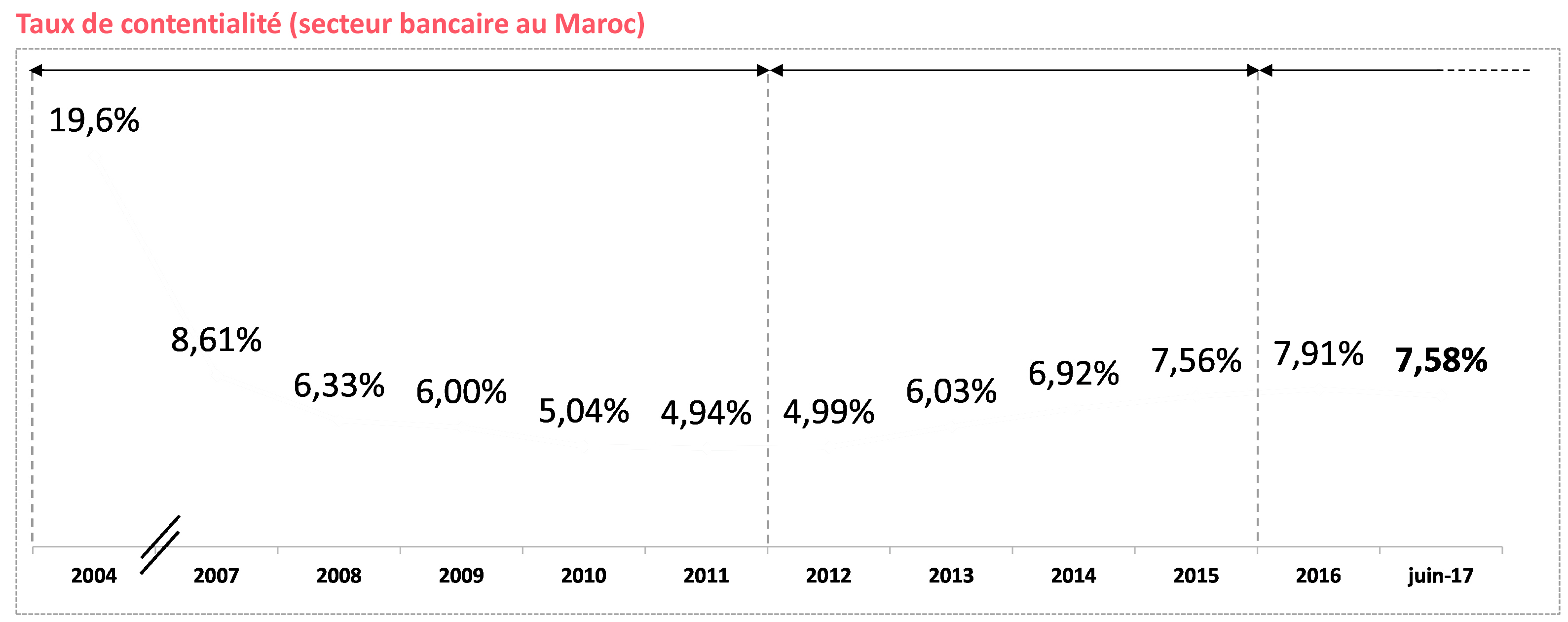

Selon les données fournies par le Groupement professionnel des banques du Maroc (GPBM) et communiquées récemment par Attijariwafa bank, à fin juin 2017, le taux de contentialité au Maroc s’est établi à 7,58%, après avoir frôlé la barre des 8% (7,91%) en 2016, soit pratiquement 62 Mds de DH.

Pour l’exercice dernier, «la persistance des difficultés au niveau de certaines branches d’activité s’est traduite par une augmentation de 13,8% des impayés des entreprises privées, portant ainsi leur ratio de 10,6% à 11,8%. En revanche, ceux des ménages ont reculé de 3,6% et leur part dans l’encours des crédits est revenue de 7,8% à 7,2%», estime Bank Al-Magrhib dans son dernier rapport annuel.

Les banquiers optimistes

Le ralentissement observé va-t-il pour autant se poursuivre ? A en croire certains banquiers, oui. Cet optimisme est justifié par deux éléments fondamentaux :

Primo : Il y a une maîtrise plus accrue de la gestion des risques, les établissements bancaires devenant beaucoup plus regardants. En cela, l’assertion faite récemment par Mohamed El Kettani, PDG d’Attijariwafa bank, lors de la présentation des résultats semestriels, est éloquente à plus d’un titre. «Vous ne verrez jamais une banque qui a fait faillite à cause de l’explosion de ses frais généraux; mais des banques peuvent disparaître quand il y a une dérive au niveau du coût du risque», a-t-il notamment déclaré.

Secundo : La hausse des créances en souffrance reste étroitement corrélée à la conjoncture nationale.

A la faveur d’un environnement macroéconomique pour le moins favorable, le taux de contentialité au Maroc a quitté un pic de 19,6% en 2004, pour baisser progressivement jusqu’à atteindre 4,94% en 2011. A partir de 2012, il a entamé un cycle haussier jusqu’en 2016, à cause notamment de la décélération de la croissance économique au Maroc et en Europe et des difficultés qu’ont connues certains secteurs d’activité.

Rappelons que durant cette période, les banques avaient dû faire face à une hausse drastique des créances en souffrance, sous le regard réprobateur de Bank Al-Maghrib, du fait de la montée des sinistres dans des secteurs comme l’immobilier, le BTP ou encore la sidérurgie, victimes de la conjoncture économique défavorable. Et ce d’autant qu’entre 2012 et 2013, les créances en souffrance avaient progressé de 23,5% pour se situer à 44,6 Mds de DH, soit un taux de 6%. A fin 2014, l’encours des créances en souffrance atteignait 52,8 milliards de dirhams, en hausse de 20%, pour un taux des créances en souffrance de 6,9%. Cette évolution a concerné tant les particuliers que les entreprises, notamment celles opérant dans les secteurs du tourisme, de la promotion immobilière et des matériaux de construction.

Ces hausses successives ont ainsi poussé les banques à réduire leurs engagements vis-à-vis de certains secteurs. Le tourisme qui, selon Fitch Ratings, concentrait vers fin 2015 jusqu’à 20% du total des créances en souffrance du système bancaire, en a particulièrement pâti. Et ce, d’autant que les banques, qui s’étaient engagées à mobiliser une enveloppe globale de 24 milliards de DH pour accompagner la mise en œuvre de la Vision 2020, n’avaient débloqué à l’époque que 10% de ce montant pour soutenir le secteur.

Néanmoins, même si les conditions d’octroi de crédit ont été durcies, les banques n’ont jamais fermé les robinets du crédit. D’ailleurs, en 2016, d’après les données du GPBM, les crédits à l’économie se sont inscrits en hausse de 4% à 791 Mds de DH. Une hausse confirmée à fin juin 2017, d’autant que les crédits ont atteint 814 Mds de DH, soit une progression de 5% par rapport à la même période en 2016.

Aujourd’hui, les perspectives économiques sont beaucoup plus reluisantes, avec à la clé une bonne campagne agricole 2016-2017, dont la production céréalière (blé dur, blé tendre et orge) a atteint un total de 96 millions de quintaux. Conséquence directe : la croissance devrait se situer entre 4 et 4,5% au titre de l’exercice 2017. L’amélioration du profil de l’économie devrait donc logiquement permettre à certains secteurs sinistrés de sortir la tête de l’eau.

Tout cela pousse ainsi les banques à affirmer que l’environnement des risques bancaires s’est beaucoup amélioré. Une assertion que nuance cependant Hicham Bensaid Alaoui, directeur des Risques, de l’Information, des Sinistres et du Recouvrement chez Euler Hermes Acmar. Selon lui, certes, «de nombreuses banques marocaines, dans le cadre notamment d'une convergence vers les principes de Bâle III, mais aussi vers ceux de Bank Al-Maghrib, singulièrement en termes de notion de risque de groupe, ont sensiblement amélioré leur mode de provisionnement de certaines créances problématiques, renvoyant ainsi une sérénité accrue quant à l'appréhension et la couverture des risques en jeu». Toutefois, estime-t-il, «le rythme de défaillances des entreprises et les délais de paiement interentreprises, en augmentation marquée encore en 2017, renseignent bien sur la difficulté du marché économique marocain dans la conjoncture actuelle». «Dans une telle logique, il ne faut donc pas faire l'amalgame entre des banquiers qui estiment que certains risques sont mieux provisionnés dans leurs comptes et une réelle amélioration de l'environnement économique marocain. Certes, le PIB s'annonce en croissance de plus de 4% au titre de l'exercice en cours, là où l'année 2016 était particulièrement difficile, mais je persiste à croire qu'il est très prématuré de parler de nette amélioration de l'environnement du risque», conclut-il. ■

Les secteurs encore en difficultés : Ce qu’en pense Hicham Bensaid Alaoui, directeur des Risques, de l’Information, des Sinistres et du Recouvrement chez Euler Hermes Acmar :

«Je ne pense pas qu'il existe réellement de secteurs d'activité sensibles au Maroc du fait de défaillances structurelles ou d'un tarissement du besoin. En revanche, certains secteurs enregistrent des surcapacités patentes (le manque de créativité de certains investisseurs induisant la conquête des mêmes marchés et des mêmes segments), avec dans certains cas des investissements disproportionnés ou insuffisamment réfléchis en amont.

«Je ne pense pas qu'il existe réellement de secteurs d'activité sensibles au Maroc du fait de défaillances structurelles ou d'un tarissement du besoin. En revanche, certains secteurs enregistrent des surcapacités patentes (le manque de créativité de certains investisseurs induisant la conquête des mêmes marchés et des mêmes segments), avec dans certains cas des investissements disproportionnés ou insuffisamment réfléchis en amont.

Ceci évoqué, nous ne pouvons éluder la mauvaise passe actuelle du secteur immobilier, avec certaines villes (Marrakech, Tanger…) ou certains segments (logements économiques, résidences de haut standing…) qui marquent réellement le pas. En revanche, et pour illustrer le propos, il suffit de parcourir les bilans (publics) de nombreux cimentiers pour s'apercevoir que lorsqu'une activité est régulée et structurée, y compris dans un marché délicat et hautement concurrentiel, il est très possible d'enregistrer des performances financières très honorables.

Le marché des équipements informatiques est également quelque peu problématique, en raison notamment de la migration technologique des ordinateurs portables vers les tablettes premium dans un premier temps, puis fortement démocratisées dans un second temps. Ce revirement technologique, insuffisamment anticipé par certains opérateurs, a fait quelques dégâts collatéraux, sans occulter la surcapacité qui, là encore, a pour effet de tirer les prix vers des niveaux historiquement bas.

A contrario, les biens de première nécessité, particulièrement ceux s'échangeant au comptant, sont structurellement résilients. D'autres secteurs semblent actuellement enregistrer des performances plutôt encourageantes (chimie, pharmacie, plasturgie…), mais la dépendance vis-à-vis des cours internationaux des matières premières demeure trop importante, promettant le cas échéant des retours de manivelle à moyen terme en cas de renchérissement des prix de certaines "commodities"».■