L’un des défis majeurs du système bancaire, à l’aune de l’évolution du cadre réglementaire, est une gestion plus rigoureuse des fonds propres.

Les 8 principales banques universelles du secteur ont dégagé à fin juin 2018 une masse bénéficiaire en augmentation de 3% par rapport à la même période de l’année dernière.

Le secteur bancaire marocain a évolué au cours de ce premier semestre dans un contexte assez particulier, marqué notamment par un cadre réglementaire beaucoup plus exigeant, tant au Maroc que dans le reste du continent africain. L’entrée en vigueur de la norme IFRS9, qui a eu certes des impacts différenciés sur les banques de la place, impose en effet désormais au secteur bancaire une gestion plus rigoureuse de ses fonds propres.

D’ailleurs, un Groupe comme BMCE BOA a fait de ce chantier l’une de ses priorités, eu égard à la pression exercée par la norme IFRS 9 sur les fonds propres, mais aussi sur le coût du risque. Le Groupe, qui a vu son total bilan consolidé passer de 319,7 à 296,5 Mds de DH de juin 2017 à juin 2018, soit une régression de 7,2%, a de ce fait choisi de faire une «pause dans la croissance des actifs bancaires, à la recherche d’une optimisation bilancielle en adéquation avec le contexte réglementaire» (www.fnh.ma).

Entre les mesures transitoires de la réglementation bâloise et la mise en place de Bâle II et Bâle III dans le reste du continent, notamment en Afrique de l’Ouest, et dont les impacts commencent à se faire ressentir et le seront encore davantage, les banques panafricaines en particulier devront changer de fusil d’épaule et revoir leurs priorités. Et ce, d’autant plus que la Banque centrale des Etats de l’Afrique de l’Ouest (BCEAO) a ajouté un autre tour de vis réglementaire en limitant le refinancement adossé à des titres publics ou privés à deux fois les fonds propres. Au niveau du Groupe Bank of Africa, cela s’est d’ailleurs traduit par la réduction de 12% du portefeuille obligataire et bons du Trésor (UEMOA) entre juin 2017 et juin 2018.

Cette mesure prise par la BCEAO conduira donc les banques à sortir de cette zone de confort que constituent les titres obligataires et bons du Trésor pour financer davantage les économies dans lesquelles elles sont implantées, et donc prendre davantage de risque pour générer de la marge d’intérêt. En sachant toutefois que dans certains pays la capacité d’absorption des crédits reste limitée.

A l’évidence, au regard de toutes ces évolutions réglementaires, il faut donc s’attendre, à moyen terme en tout cas, à ce que les banques marocaines, surtout celles panafricaines, fassent du pilotage de leur bilan une urgence absolue. Reste seulement à savoir si cela n’ira pas à l’encontre de leur mission première : financer valablement l’économie.

PNB en hausse

Malgré l’environnement contraignant, les établissements bancaires n’ont pas fermé, pour le moment, le robinet du crédit. Les dépôts du secteur bancaire ont atteint 840 Mds de DH, en hausse de 3%, tandis que les crédits à l’économie ont enregistré une évolution de 2% à 832 Mds de DH.

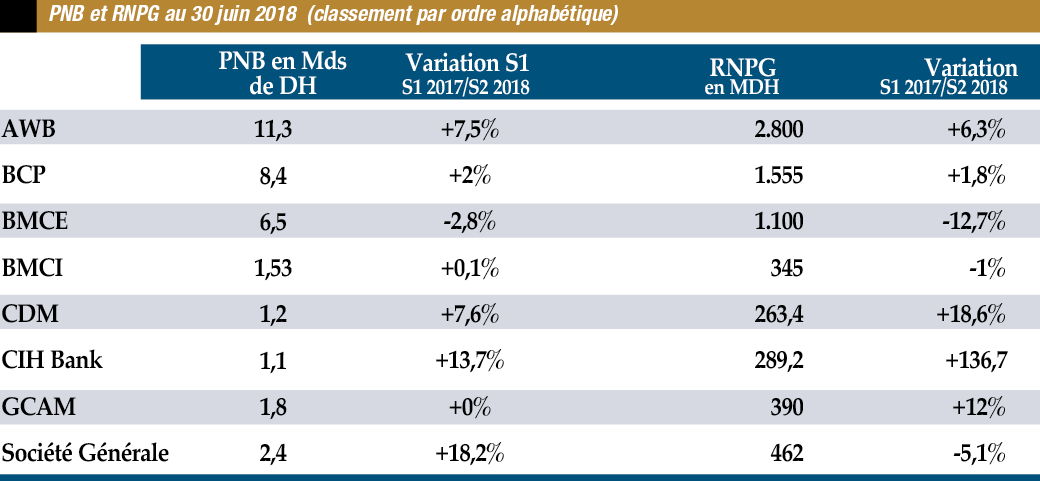

Dans ce contexte, à fin juin 2018, les huit banques de notre échantillon ont dégagé un chiffre d’affaires global consolidé de 34,23 Mds de DH, en progression de 4,6% par rapport à la même période de l’année dernière.

Seul le Groupe BMCE BOA affiche un recul de son PNB consolidé de 2,8% à 6,5 Mds de DH. Et ce, au moment où les deux autres banques panafricaines, notamment Attijariwafa bank et BCP, réalisent des PNB consolidés respectifs de 11,3 Mds de DH (+7,5%) et 8,4 Mds de DH (+2%).

Par ailleurs, les meilleures progressions ont été enregistrées par Société Générale Maroc (+18,2% à 2,4 Mds de DH) et CIH Bank, dont le PNB consolidé a franchi la barre symbolique du milliard de dirhams (+13,7% à 1,1 Md de DH), pour une marge nette d’intermédiation qui évolue de 6,9% à 811 MDH.

Plus globalement, les autres banques filiales de groupes français s’en sortent plutôt bien. BMCI enregistre une légère progression de son PNB consolidé de 0,1% à 1,53 Md de DH par rapport à fin juin 2017, tandis que Crédit du Maroc (CDM) signe une performance de 7,6% à 1,2 Md de DH.

Pour sa part, le Groupe Crédit Agricole du Maroc (GCAM) dégage un PNB consolidé de 1,8 Md de DH, stable par rapport à fin juin 2017, avec toutefois une bonne progression de la marge d’intérêt (+15%) et de la marge sur commissions (+6%).

Masse bénéficiaire de 7,2 Mds de DH

La masse bénéficiaire totale réalisée par les 8 banques à fin juin 2018 s’est élevée à 7,2 Mds de DH, en augmentation de 3% par rapport à la même période de l’année dernière. Ces progressions cachent cependant certaines disparités. Au total, trois banques enregistrent des résultats nets part du groupe en recul : il s’agit de BMCE Bank (-12,7% à 1.100 MDH), BMCI (-1% à 345 MDH) et de Société Générale Maroc (-5,1% à 462 MDH).

A l’inverse, CDM et le GCAM enregistrent des progressions à deux chiffres, avec des RNPG qui s’établissent respectivement à 263,4 MDH (+18,6%) et 390 MDH (+12%). Le GCAM réalise cette performance malgré un effort de provisionnement conséquent, en adéquation avec la politique de gestion des risques de la banque et en tenant compte des exigences induites par la norme IFRS 9 : au total, le groupe a doté 1,3 Md de DH.

CIH Bank fait pour sa part le grand saut : son RNPG s’apprécie de 136,7% à 289,2 MDH. ■

D. William