* Ce classement ne prend pas en compte CDG Capital qui ne tient pas d'activité de banque de détail vis-à-vis du grand public.

En dépit d’un contexte national marqué par le resserrement des marges d’intermédiation, suite à la baisse des rendements des crédits, le secteur bancaire marocain a clôturé l’exercice 2016 sur un bilan positif. Une performance attribuable à la bonne orientation des autres composantes de la profitabilité des banques, une bonne maîtrise opérationnelle et un allégement du coût du risque.

Attijariwafa bank se maintient en tête du classement et n’est visiblement pas encline à partager ni à céder sa place. Que ce soit en termes de total bilan, de profitabilité ou encore de rentabilité, la panafricaine squatte la première position.

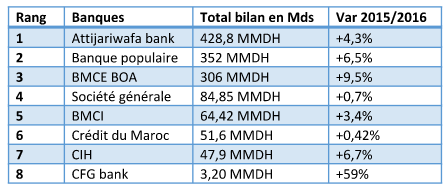

Classement selon le total bilan consolidé*

Le total bilan agrégé des banques marocaines admises à la cote ressort à 1250,7 Mds de DH au terme de l’exercice 2016. Alors que celui dans l’ensemble de l’échantillon retenu, soit les neuf banques, est à 1338,7 Mds de DH.

Le classement laisse apparaître la prédominance du Groupe Attijariwafa bank avec un total de 428 Mds de DH en hausse de 4,3% comparativement à 2015.

Notons que la solidité financière du Groupe s’est renforcée à travers la hausse de 6,2 milliards de dirhams des fonds propres à 47,4 Mds de DH (+15,0%) tandis que la rentabilité financière s’est maintenue aux meilleures normes avec un ROE à 13,5% et un ROA à 1,3%.

Le Groupe BCP occupe la deuxième marche du podium avec un total bilan boosté à 352 milliards de DH (+6,5%). Les fonds propres consolidés enregistrent, quant à eux, une progression de 6,5% à 41 Mds de DH, consolidant l’assise financière du Groupe.

Vient compléter ce trio de tête, le Groupe BMCE BOA (306 Mds de DH), lequel dépasse pour la première fois le cap des 300 Mds de DH d'actifs. Il maintient un niveau de rentabilité satisfaisant avec un ROE s’élevant à 12,6% en 2016.

En incluant les banques qui ne figurent pas à la cote, le groupe Société Générale Maroc est quatrième. En hausse de 0,72% comparativement à 2015, son total bilan affiche 84,8 Mds de DH . Notons que CFG a enregistré la plus forte progression de son total bilan (+59%) qui atteint 3,2 Mds de DH.

Le total bilan du Top 3 du secteur bancaire représente 81% du total bilan réuni des neuf banques de notre échantillon.

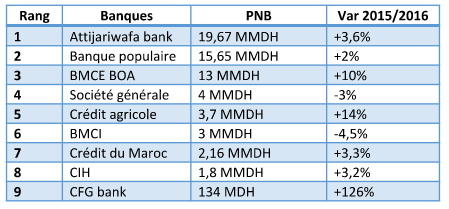

Classement selon le produit net bancaire consolidé*

Le classement est toujours le même au niveau des revenus. C’est encore ATW qui trust le haut du classement. Son produit net bancaire s’élève à 19,7 milliards de dirhams en accroissement de 3,6%, bénéficiant du bon comportement des ses activités commerciales au niveau des différents pôles du Groupe. Ce PNB en hausse de 3,6% recouvre des progressions respectives de la marge d’intérêt, de la marge sur commissions et du résultat des activités de marché à 1,9%, 9,4% et 9,0%.

ATW est talonnée par la Banque Centrale Populaire dont le PNB a évolué de plus de 310 millions de DH à 19,1565 Mds de DH en progression de 2% principalement soutenue par les activités de la Banque de Financement et d’Investissement (+8%) et par la Banque de l’International (+6%).

BMCE BOA complète le trio de tête, avec un PNB à 13 Mds en progression de 10%, porté par des réalisations importantes au niveau des activités de marché (+86%), liées essentiellement à la performance du portefeuille obligataire dans un contexte de baisse des taux.

Au quatrième rang on retrouve la filiale marocaine de la Société Générale avec un PNB consolidé de plus de 4 mds de dirhams, enregistrant une légère baisse de 3% par rapport à la même date en 2015. Ceci s’explique par la baisse de la marge d’intérêt de près de 3,2% suite au resserrement des taux. Par ailleurs, CFG Bank qui enregistre la meilleure évolution du PNB à plus de +126%, se situe en bas du classement avec un PNB de 134 millions de DH.

Dans l’ensemble malgré le resserrement des marges, les revenus des banques cotées ont enregistré une hausse de 4% en 2016 à 55,4 Mds de DH. Une croissance portée par l’amélioration de la contribution des activités à l’international du «Top Three» du secteur, la hausse notable de la marge sur commissions, suite au développement de services générateurs de commissions, et l’impact favorable de la baisse des taux en 2016 (après une stagnation en 2014 et 2015) sur la valorisation du portefeuille obligataire de transaction.

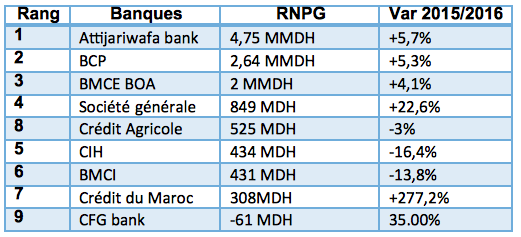

Classement selon le RNPG*

ATW orchestre toujours la cadence avec un RNPG de 4,8 Mds de DH en progression de 5,7% par rapport à 2015, avec une baisse notable du coût du risque à -9,7%. Elle est suivie par la BCP qui signe la seconde meilleure performance portant son RNPG à 2,5 Mds de DH pour une hausse de 5,3% et ce, malgré un important effort de provisionnement en lien avec une politique de risque prudente. BMCE Bank dépasse quant à elle pour la première fois la barre des 2 milliards de DH de profits.

Fidèle à son rang, la Société Générale a su maintenir un bon niveau d’activité, lui permettant d’enregistrer une progression de 22% de son RNPG à 849 millions de DH contre 693 millions de DH une année auparavant, grâce, entre autres, à une importante baisse du coût du risque.

CFG bank, toujours déficitaire après sa première année pleine d'activité, ferme la marche avec un RNPG de 61 millions de DH. Ce résultat reflète principalement les charges liées au lancement de l’activité de banque commerciale, et est conforme aux prévisions du plan stratégique de développement, dans lequel les charges seront entièrement couvertes par la croissance de l’activité.

L’on note que sur les neuf banques retenues pour l’échantillon, 3 d’entre elles ont enregistré une régression de leur RNPG à savoir CIH (-16,4%), BMCI (-13,8%) et enfin CAM (-3)%.

Malgré l’impact de quelques éléments exceptionnels (notamment les redressements fiscaux), la rentabilité part du groupe sectorielle (pour les banques cotées) ressort en amélioration de 5,4% à 10, 61 Mds de DH. Une performance qui trouve son origine dans l’amélioration de la profitabilité, une bonne maîtrise opérationnelle et une baisse de la charge de risque.

Youssef Seddik.

* Selon publications financières des banques au 31 mars 2016.