Sébastien Salvi, directeur associé au cabinet Ailancy. Photo : Sohaib Zefri © FNH.ma

Les banques sont à la recherche du mix idéal entre réseau physique et canaux digitaux.

Le taux d’utilisation par les clients bancarisés des canaux digitaux est en forte progression.

Propos recueillis par Amine Elkadiri

Finances News Hebdo : Le Retail banking est-il encore un relais de croissance au Maroc, au vu de la concurrence exacerbée que se livrent les banques entre elles et du tassement des marges d’intermédiation ?

Sébastien Salvi : Tout d’abord, il convient de rappeler que le Retail Banking recouvre les marchés des particuliers, des professionnels et des petites entreprises, avec des dynamiques et des perspectives de croissance distinctes.

Il est vrai que le Maroc est touché, comme tous les autres pays, par un contexte de taux bas qui impacte fortement les marges d’intermédiation des banques et qui ne devrait pas s’améliorer avant 2 ou 3 ans. En dépit de ce contexte, le segment des particuliers recèle encore un potentiel de croissance à mes yeux, et ce pour au moins deux raisons :

Premièrement, il existe encore un potentiel important en matière de bancarisation au Maroc. Certes, les nouveaux clients primo-bancarisés ne génèrent pas beaucoup de PNB unitairement, mais l’augmentation soutenue du nombre de clients continuera à alimenter la croissance des revenus des banques.

Deuxièmement, il existe encore de nombreux domaines où les banques peuvent étendre leur champ d’intervention et faire croître leurs revenus. Les paiements par exemple représentent aujourd’hui une part beaucoup plus faible des revenus des banques au Maroc que dans les pays avancées.

Avec la poursuite du développement de la monétique et de la baisse des paiements en espèces, les banques devraient voir leurs commissions sur paiements augmenter.

Une autre activité génératrice de commissions et qui constituerait un véritable relais de croissance est celle de l’assurance dommage sur lequel, à titre de comparaison, les banques de détail ont pris des parts de marché importantes sur les assureurs traditionnels dans les pays développés.

Au sein du Retail Banking, il ne faut pas oublier le segment des petites entreprises qui recèle des marges de progression encore plus importantes du fait de la sous-bancarisation des TPE et d’un poids encore important de l’informel. Les banques disposent d’un réservoir de croissance sur ce segment en leur apportant une offre de produits et de services adaptés.

F.N.H. : Au niveau du réseau de distribution, on constate que les banques au Maroc ont décéléré sur les ouvertures d’agences depuis quelques années.

S. S. : Dans le contexte de tassement de leurs revenus, il est vrai que plusieurs banques ont commencé à rationaliser leur réseau et à fermer un certain nombre d’agences qui étaient peu ou pas rentables pour améliorer leurs résultats. Néanmoins, la situation de la distribution bancaire au Maroc est très contrastée; c’est-à-dire que l’on retrouve à la fois des zones géographiques avec des taux de concentration, et donc de concurrence, très élevés entre les agences, typiquement en milieu urbain, et d’autres, notamment dans le rural et dans les villes de taille moyenne, où les taux de bancarisation et de concurrence sont plus faibles.

Ce qui est sûr, c’est qu’il est de plus en plus long de rentabiliser de nouvelles agences au Maroc, mais le réseau garde, selon moi, toute son importance pour l’acquisition et le développement des clients dans la durée. Il ne s’agit pas juste de fermer des agences, mais d’optimiser les réseaux et de les faire vivre de manière dynamique en s’appuyant sur les outils plus sophistiqués d’analyse et les bases de données géomarketing désormais à la disposition des banques.

F.N.H. : Comment s’insère la stratégie digitale dans ce contexte ? L’omnicanal est-il une réalité au Maroc ?

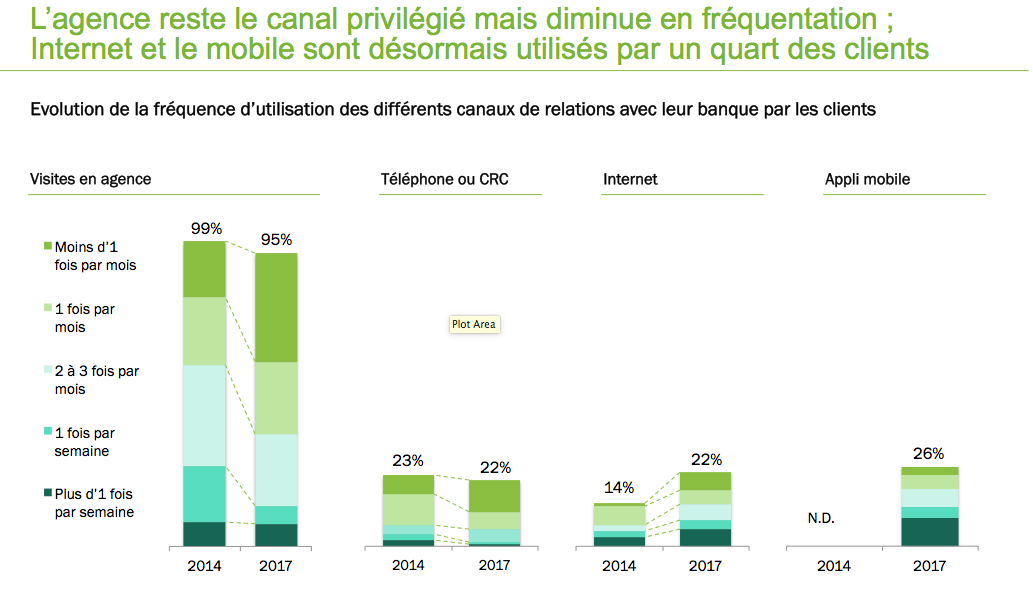

S. S. : Le digital occupe clairement une place importante dans les plans stratégiques des banques aujourd’hui. L’enjeu n’est pas tant de développer son utilisation, qui est déjà relativement élevée et qui continuera à croître de manière naturelle, que d’en tirer les conséquences sur l’organisation du réseau en termes de taille, d’évolution des formats d’agences et du rôle des conseillers, confrontés à une baisse du nombre de visites «spontanées» de la part des clients.

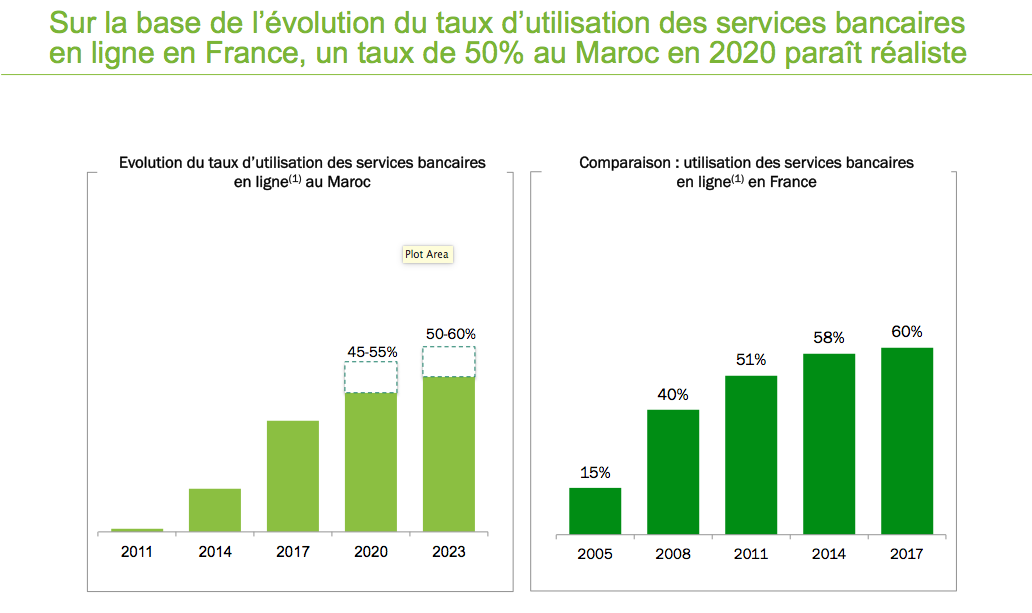

De fait, l’omnicanal est une réalité au Maroc, même si certaines banques sont plus en avance que d’autres. Cette réalité se mesure par le taux d’utilisation, par les clients bancarisés, des canaux digitaux (Internet, application mobile) qui atteint aujourd’hui près de 40%, avec d’ailleurs une proportion plus importante d’utilisation des applications mobiles que des services Internet classiques. A titre de comparaison, ce taux était d’à peine 15% au Maroc il y a 3 ans et se situait à 60% en France en 2017.

Parallèlement, nous avons observé à travers nos études une baisse de la fréquentation des agences. Ainsi, la proportion de clients déclarant se rendre au moins une fois par mois en agence au Maroc est passée de 80% en 2014 à 60% en 2017.

Il est vrai que les raisons d'aller en agence ont tendance à se réduire. Si l’on considère les opérations de caisse par exemple, il faut savoir que seul 1 retrait sur 10 environ se fait aujourd’hui en agence contre 9 sur 10 sur des GAB, et que les banques accélèrent leur équipement en automates pour les dépôts d’espèces, de chèques, etc.

source : Ailancy

F.N.H. : L’entrée en relation client est en pleine accélération dans les marchés les plus avancés. Qu’en est-il chez nous ?

S. S. : Avec les sujets de conformité liés aux risques de blanchiment d’argent et de financement du terrorisme, et l’alignement sur les standards internationaux, l’entrée en relation client va se complexifier au Maroc. Les banques vont devoir davantage intégrer ces contraintes en mettant notamment en œuvre des procédures plus strictes de KYC (Know Your Customer, c’est-à-dire la connaissance du client pour être certain, en lui ouvrant un compte, que la banque ne contribuera pas à des opérations contraires aux réglementations mondiales).

Par rapport à la situation actuelle et aux rythmes d’adaptation constatés sur d’autres marchés, il me semble que les banques marocaines auront besoin d’environ 2 ans pour faire évoluer leurs processus et leurs dispositifs de contrôle ainsi que pour former l’ensemble de leurs équipes à ces nouvelles règles, par ailleurs en constante évolution. ◆

source : Ailancy