Les dépôts de la clientèle des banques affichent une évolution négative.

Les banques profitent encore d’un contexte de taux favorable pour augmenter leurs ressources à bon prix.

Par Adil Hlimi

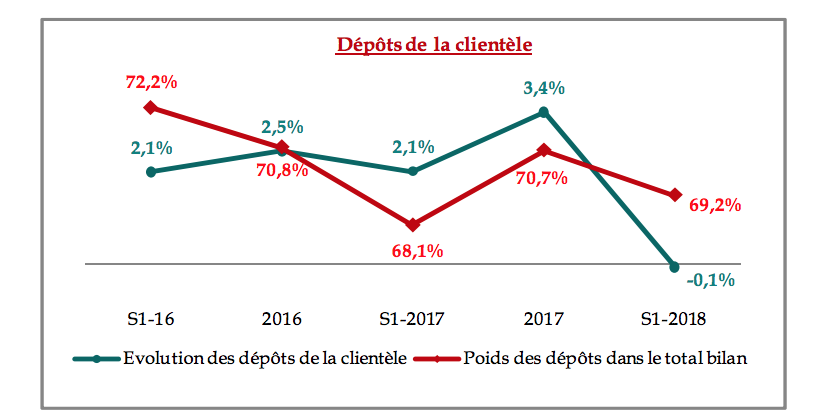

Le département Analyse & Recherche de Crédit du Maroc livre dans une note une grille de lecture multidimensionnelle du secteur bancaire marocain, en se basant sur les chiffres du premier semestre 2018. Parmi les faits marquants relevés dans cette étude, figure la problématique des dépôts de la clientèle qui affichent une évolution négative au 1er semestre 2018. Ce constat est fait après plusieurs semestres de hausse accélérée.

Les analystes ne se sont pas attardés sur les raisons de cette baisse. Mais à y regarder de plus près, l’on constate que le poids des comptes à vue se renforce de plus en plus au détriment des comptes d’épargne et des dépôts à terme. Une situation expliquée par la contraction continue des taux des marges d’intérêt qui conduit les banques à privilégier les ressources non rémunérées et proposer à la clientèle des taux de rémunération des dépôts à terme assez bas.

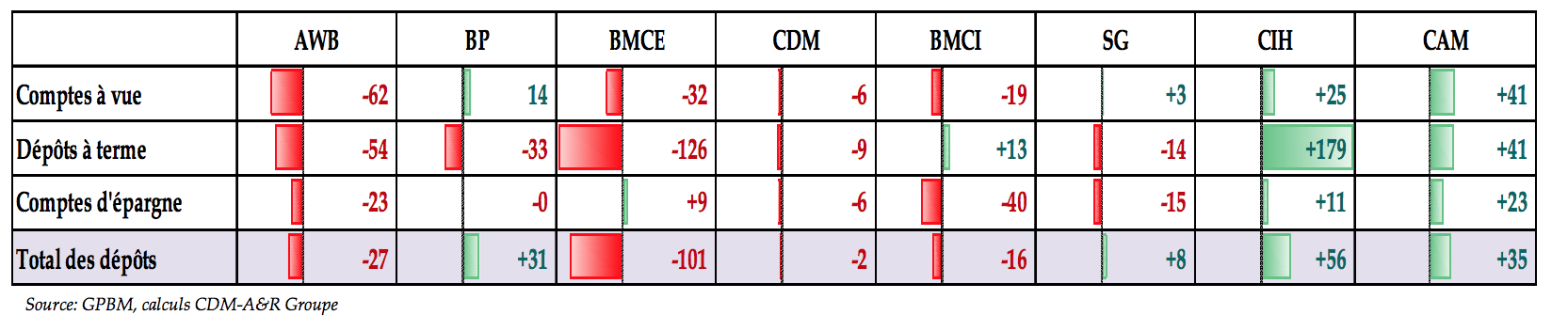

Résultat des courses, seules les banques qui offrent à leur clientèle une contrepartie sur leurs dépôts, arrivent à drainer de l’épargne. Sur ce tableau, ce sont CIH et Crédit Agricole du Maroc qui sont les plus agressifs. Ils augmentent leurs parts de marché dans les dépôts de respectivement 56 et 35 points de base quand le reste des banques enregistre, pour la plupart, des contractions. On note, cela dit, que la BCP et dans une moindre mesure Société Générale, préservent, voire grignotent, des parts de marché dans les dépôts à vue, ce qui, dans le contexte général, est une véritable prouesse commerciale.

Les autres grands groupes à capitaux marocains enregistrent globalement des baisses de leurs dépôts. Une position assumée pour certains qui annoncent entrer dans des périodes d’affûtage et de consolidation des performances, à l’image de BMCE BoA.

Dépôts clientèles : évolution des parts de marché (en pbs)

Les marchés à la rescousse

Parallèlement, les banques profitent encore d’un contexte de taux favorable pour augmenter leurs ressources à bon prix. Les analystes de CDM relèvent en effet que l’encours global des dettes sur titres émises par les banques, composées essentiellement de titres de créance et de dettes subordonnées, affiche une hausse de 4,4% entre le S1-17 et le S1-18. Un chiffre qui a augmenté depuis avec des émissions des grandes banques au deuxième semestre.

L’encours des certificats de dépôt accuse lui un repli de -0,1%, au moment où les autres titres de créance émis essuient une baisse de -22,2%. En revanche, les obligations émises affichent une croissance moyenne de +23,8%. S’agissant des dettes subordonnées, elles s’inscrivent en hausse de +8,1% au premier semestre.

Effet de levier

Le comparatif des taux de rendement des emplois et des coûts des ressources réalisé par les analystes de Crédit du Maroc fait ressortir plusieurs constats : le Crédit Agricole du Maroc (CAM) dispose du taux de rendement le plus élevé au moment où BMCI affiche le rendement le plus faible du panel. Les banques françaises, avec en tête de liste SG, ont la structure du coût des ressources la plus optimale. ◆

Les actifs financiers représentent 22% du total bilan des banques

Parmi les axes étudiés par les analystes de Crédit du Maroc dans cette note, il y a celui relatif au portefeuille titres des banques. La recherche de CDM relève que globalement, entre le S1-17 et le S1-18, l’encours du portefeuille-titres des banques s’améliore de +1,6% pour se hisser à 284,7 Mds de DH, soit une part de 21,9% du total bilan. Le portefeuille des titres de transaction s’apprécie de +5,5% à 168,8 Mds de DH sur une année glissante en lien, notamment, avec le renforcement de ces titres dans la stratégie de placement de AWB, BCP, CDG Capital, CIH, SGMB, CAM et Al Barid Bank.

En outre, le renforcement du portefeuille de transaction a été fait au détriment du portefeuille d’investissement qui affiche une décroissance de -9,5% à 26,0 Mds de DH. Près de 93% de ce portefeuille est composé de Bons du Trésor (BDT). De son côté, le portefeuille de placement se contracte de -10% à 41 Mds de DH. Dans le même sillage, le portefeuille des BDT lié à ce portefeuille se replie de -2,8%. Pour sa part, le portefeuille de participation marque un rebond de +6,2% pour se situer à 284,7 Mds de DH.